Unternehmensanalyse Royal Dutch Shell

Unternehmensanalyse Shell

Shell ist eines der größten Öl- und Gasunternehmen der Welt und stellt gleichzeitig eine meiner größten Posten in meinem Depot. Die quantitativen Kennzahlen sehen aktuell nicht sonderlich gut aus, was natürlich mit dem niedrigen Ölpreis zu tun hat. Als Value Investor müssen die einzelnen Positionen immer wieder überprüft werden. Die Unternehmensanalyse Shell mache ich jedoch nicht alleine. Ich habe wieder mit einigen Blogern zusammengearbeitet. Seht Euch hierzu bitte auch meinen Beitrag zum Öl und der Opec an:

Unternehmensanalyse Shell – Überblick

Die Royal Dutch Shell (RDS) ist eines der weltweit größten Mineralöl- und Erdgas-Unternehmen und war im Juli 2012 das nach Umsatz weltweit größte Unternehmen überhaupt. Der Konzern ist in mehr als 130 Ländern aktiv. Weltweit beschäftigt Shell über 85.000 Mitarbeiter. Im Jahr 2016 erzielte das Unternehmen einen Gesamtumsatz von 233 Mrd. US-Dollar. Etwa eine Million Anleger investieren in ca. acht Milliarden Aktien. Das Unternehmen ist als Royal Dutch Shell plc in das Handelsregister in London eingetragen. Die Hauptverwaltung befindet sich in Den Haag. Die Deutschland Zentrale ist in Hamburg

Aus der Geschichte des Unternehmens

Die Marke und Unternehmensgruppe Shell geht zurück auf die Gründung eines Kuriositätengeschäfts im Jahre 1833 im Londoner Eastend durch Marcus Samuel, einen orthodoxen Juden. Ein Großteil seines Handels basierte auf dekorativen Muscheln (engl.: „Shell“), die zur Ornamentierung für Schachteln oder als Sammlerobjekte im Viktorianischen England beliebt waren und von ihm aus Fernost importiert wurden.

Seine zwei Söhne, der gleichnamige Marcus Samuel, 1. Viscount Bearsted sowie Samuel Samuel, führten das Geschäft fort. Der Muschelimport wurde zu einem Import-Export-Handel weiter entwickelt, der sich zum Transport von Kerosin zu Beleuchtungszwecken wandelte. Schließlich kam es 1890 zur Entscheidung, Tankschiffe zum Öltransport unter dem Firmennamen The Shell Transport and Trading Company p.l.c. (London) zu bauen. Dieses Transportgewerbe wurde im weiteren ergänzt durch Förderung (Öl-Quellen-Fund in Borneo, 1897) und Raffinierung von Öl. Marcus Samuel jun. behielt den etablierten Firmennamen des Vaters aus Sentimentalität bei. Ferner verwendete er aus Tradition die Kammmuschel als Logo.

Unternehmensanalyse Shell: Jetzt kaufen?

Im Jahr 1907 schloss Henri Deterding die N.V. Koninklijke Nederlandse Petroleum Maatschappij in Den Haag mit M. Samuels Firma zusammen. Die Besitzanteile lagen bei 60:40 für Deterding. Beide Unternehmen bündelten ihr Geschäft, blieben aber einzeln bestehen. Das niederländische Unternehmen wurde zur Royal Dutch Petroleum Company umbenannt. Im Juli 2005 wurden beide Unternehmen zur Royal Dutch Shell plc vereinigt, einer Aktiengesellschaft nach englischem Recht, die an den Börsen in London, Amsterdam und New York notiert ist. Der Unternehmenssitz ist in Den Haag. Zu den Großaktionären des Unternehmens gehört unter anderem das niederländische Königshaus.

Im April 2015 vereinbarte Royal Dutch Shell die Übernahme der britischen BG Group für 47 Mrd. Pfund. Wie Shell im Februar 2016 mitteilte, sei die Übernahme der BG Group vollständig abgeschlossen.

Unternehmensanalyse Shell – Qualitative Bewertung

Im Rahmen meiner Unternehmensanalyse Shell gehe ich hier auf die Deutsche Geschichte des Unternehmens ein:

1902 gründet die Royal Dutch Shell ihre deutsche Tochtergesellschaft „Benzinwerke Rhenania GmbH“ in Düsseldorf, um dort eine Fabrik zur Verarbeitung von Rohbenzin zu errichten. Die expansive Industrialisierung führt rasch zur Ausweitung der Produktpalette und des Geschäftsvolumens

- 1919 wird die erste Raffinerie in Mohnheim eingeweiht

- 1924 eröffnet die erste Tankstelle der Rhenania in Neuss

- 1929 verfügt das Unternehmen bereits über ein Netz von 15 großen und 104 kleinen Tanklagern sowie 15.000 Zapfstellen, die sich über ganz Deutschland verteilen. Die Zahl der Mitarbeiter ist auf 7500 angestiegen.

- 1930 wechselt die Zentrale nach Hamburg.

- Im Zweiten Weltkrieg wurde die Gesellschaft als „feindliches Vermögen“ unter Zwangsverwaltung gestellt. Sämtliche Werke und Anlagen wurden größtenteils schwer zerstört.

- Der Neuanfang wird 1947 auch durch Änderung des Firmennamens in „Deutsche Shell Aktiengesellschaft“ unterstrichen. 1950 steigt die Deutsche Shell in das Chemiegeschäft ein. Die rasch zunehmende Motorisierung erfordert den Ausbau des bestehenden Raffinerie- und Tankstellennetzes. In den 60er Jahren erweitert Shell in Deutschland seine Tätigkeit um das Erdgasgeschäft.

- 1989 Mit der Wiedervereinigung erhält auch Shell die Gelegenheit, das Mineralöl-, Erdgas- und Chemiegeschäft in Ostdeutschland wieder aufzubauen.

- 1995 restrukturiert die globale Royal Dutch/Shell Gruppe ihre Struktur. Die europäischen Gesellschaften – darunter die Shell in Deutschland – arbeiten nun enger zusammen, um ihre Effizienz zu steigern und europaweit operierenden Kunden entgegenzukommen.

- 2002/2003 gründen die Deutsche Shell und RWE-DEA AG das Gemeinschaftsunternehmen Shell & DEA Oil GmbH. Das Joint Venture umfasst das Öl-Downstream-Geschäft beider Unternehmen, also die Raffinerien sowie die Logistik, den Vertrieb und das Marketing von Mineralölprodukten.

- 2002 Mit dem Zusammenschluss der Werke beider Unternehmen in Godorf und Wesseling entsteht die Rheinland Raffinerie, die größte Raffinerie in Deutschland

- Zum 1.7.2002 wurde das Unternehmen zu 100 Prozent von Shell übernommen, Ende 2003 dann in „Shell Deutschland Oil“ umbenannt.

- 2010 verkauft Shell die Raffinerie Heide, Schleswig Holstein, an die Firma Klesch.

- 2016 übernimmt die schwedische Nynas weitere Anlagen der ehemaligen Shell Raffinerie Harburg; Shell betreibt am Standort Harburg von nun an ein Produktterminal.

Aus dem Unternehmensbericht:

Produkte

Kraftstoffe

Shell macht Sie mobil – egal, ob Sie mit dem Auto fahren oder das Flugzeug nehmen. Denn jeder neunte Liter Kraftstoff, der in Deutschland getankt wird, stammt aus den Anlagen der Rheinland Raffinerie. Durchschnittlich produzieren wir jedes Jahr zwei Millionen Tonnen Motorenbenzin. Das entspricht einer Menge von 2,8 Milliarden Litern. Geht man bei einem Fahrzeug von einem 60-Liter-Tank aus, könnte man mit dieser Menge mehr als 46 Millionen Autos betanken. Außerdem stellen wir jährlich 3,5 Millionen Tonnen Dieselkraftstoff her und produzieren 15 Prozent des in Deutschland verbrauchten Kerosins. Was bedeutet: Jedes sechste Flugzeug, das hierzulande in die Luft steigt, hat Kraftstoff aus unserer Produktion an Bord.

Heizöl

Wer bei der Mineralölwirtschaft nur an Zapfsäulen denkt, liegt falsch. Schließlich werden in unseren Breitengraden Wohnungen und Büros rund sechs Monate im Jahr beheizt. So auch im Jahr 2014, in dem die Rheinland Raffinerie etwa zehn Prozent des in Deutschland verbrauchten Heizöls produzierte. Im Schnitt stellen wir in den Werken Köln-Godorf sowie Wesseling zwei Millionen Tonnen Heizöl pro Jahr her – das sind ungefähr 2,5 Milliarden Liter. Damit könnte ein Mehrfamilienhaus mit einem durchschnittlichen Jahresverbrauch von 5.000 Litern Heizöl alle seine Räume gut und gerne die nächsten 500.000 Jahre beheizen.

Petrochemie

Als Teil der Kölner Chemieregion befinden wir uns mitten im Zentrum einer der führenden Chemielandschaften Europas: Rund 240 Unternehmen aller Größen und Sparten der Branche mit insgesamt mehr als 70.000 Beschäftigten arbeiten im Rheinland. Die Bedeutung der Shell Rheinland Raffinerie kann daher kaum hoch genug eingeschätzt werden. Immerhin basieren 70 Prozent aller Chemieprodukte auf dem Rohstoff Erdöl. Ohne die Erdölchemie gäbe es keine Lacke und Farben, Kleber, Handcremes, Lippenstifte und Haar-Gels, keine Matratzen, Arzneimittel, Smartphones und Weiteres. Dinge, die unser Leben erleichtern, und für die wir die Grundstoffe und Basis-Chemikalien liefern.

Bitumen

Asphalt ist Alltag im Autofahrerland Deutschland. Aber woraus besteht er? Aus Gesteinskörnungen und Bitumen. Die Rheinland Raffinerie deckt rund zehn Prozent des Gesamtbedarfs dieses Stoffs hierzulande, der durch Vakuumdestillation aus Erdöl gewonnen wird. Dabei ist Bitumen nicht nur der wichtigste Bestandteil des Straßenbelags, sondern aufgrund seiner Eigenschaften auch ein idealer Schutz gegen Feuchtigkeit sowie ein unverzichtbares Material zur Abdichtung mit vielen Einsatzmöglichkeiten im Baugewerbe. Übrigens: Der Flexibilität des Bindemittels Bitumen beim Erweichen und Erhärten im Produktionsvorgang ist es zu verdanken, dass sich Asphalt wie kein zweiter Baustoff recyceln lässt.

Flüssiggas (LPG = Liquefied Petroleum Gas)

Mit der Übernahem der BG Group im Jahr 2016 ist Shell zum weltweit größten Hersteller von Flüssiggas geworden. Der Vorteil dieses Brennstoffes ist der einfachere Transport über große Distanzen per See. Da das Gas weniger Volumen, im Vergleich zum Rohöl, verbraucht, sieht Shell hier den Brennstoff der Zukunft.

Darüber hinaus tritt Shell auch als Großhändler, Logistikmanager auf See und Schmiermittelhersteller für Motoren (auch Flugzeuge) auf. Aus Diversifikationsgründen hat das Unternehmen damit begonnen, auch nachhaltige Energieträger (wie z. B. Sonnenkraft und Windenergie) zu vermarkten.

Die Daten, Inhalte und Werte wurden aus Wikipedia und der Unternehmensdarstellung / Unternehmensberichte zusammengefasst.

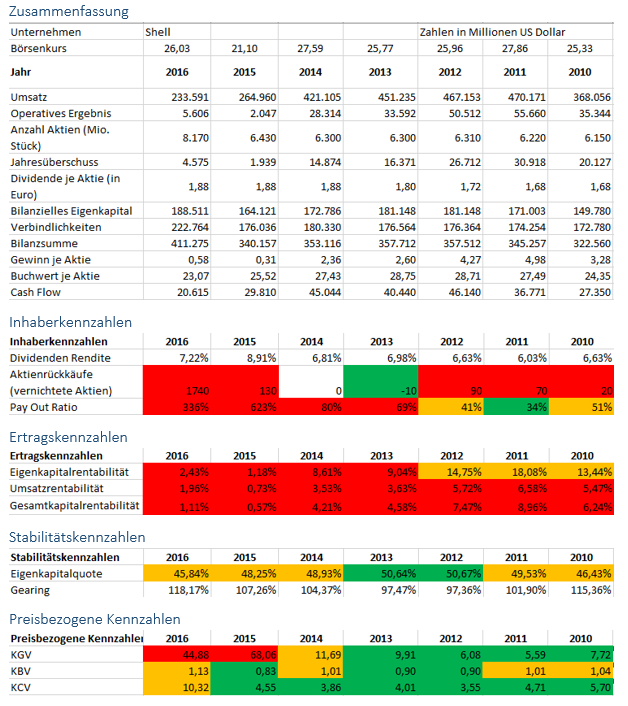

Unternehmensanalyse Shell – Quantitative Analyse

Unternehmensanalyse Shell – Bewertung

Bei diesem Unternehmen breche ich eine meiner Regeln: Kaufe keine Unternehmen, die massiv die Aktionärsbasis durch die Ausgabe neuer Aktien verwässern. Rohstoffunternehmen sind jedoch ein tolles Beispiel für antizyklisches Verhalten. Solche Unternehmen folgen einem sogenannten Schweinezyklus. Dieser besagt, dass bei hohen Rohstoffpreisen die Erstellung des zugrundeliegenden Rohstoffes ansteigt. Das gestiegene Angebot führt zu fallenden Rohstoffpreisen. Diese niedrigen Preise wiederum führen zu einer geringeren Rohstoffförderung. Das wiederum gefallene Angebot lässt die Preise im Anschluss wieder steigen.

Shell ist auf Grund der breit angelegten Geschäftsstrukturen in der Lage die Krise zu meistern. Das Unternehmen hat letztes Jahr sogar noch einen Konkurrenten übernommen. Gleichzeitig ist Shell einer der Öl- und Gasproduzenten, die die Dividende konstant halten konnten.

Ich bin mir sicher, dass bei wieder steigenden Rohölpreisen auch die Kurse des Unternehmens mitsteigen werden. Anleger können zu den aktuellen Preisen bereits erste Positionen eingehen. Langfristig wird sich das Unternehmen toll entwickeln.

Aktueller Kurs: 25,00 €

Buchwert: 23 €

Fairer Wert: 40 €

Margin of Safety 30%: 28 €

Margin of Safety 20 %: 32 €

Margin of Safety 10 %: 36 €

Die Unternehmensanalyse ist Teil meiner wöchentlichen Veröffentlichung in der Investorenausbildung Akademie. Die Mitglieder haben diesen Beitrag und weitere Analysen zu Home Depot, Paypal, ThyssenKrupp und Nvidia bereits vorab erhalten.

Bei diesem Artikel habe ich wieder mit einigen tollen Finanzblogs zusammengearbeitet. Ähnlich wie bei der Unternehmensanalyse zur Allianz, kann ich Dir folgende Beiträge empfehlen:

Der Vermögensanleger (www.vermögensanleger.de) hat sich Gedanken gemacht zu den grundsätzlichen Aussichten bei Öl und Gas. Die Entwicklung von Shell wird maßgeblich von der Preisentwicklung dieser Rohstoffe abhängig sein. Ich muss sogar zugeben: Es macht Sinn zu erst den Artikel beim Vermögensanleger zu lesen und dann hier weiter zu machen. In diesem Sinne – bis gleich nochmal 😉

Gehörst du auch zu den unzähligen Royal Dutch Shell Aktionären, die Quartal um Quartal von der hohen Dividende partizipieren? Der umfangreiche Dividenden-Alarm Artikel Ist die Royal Dutch Shell Dividende langfristig sicher? von meinem Blogger-Kollegen Alex (Reich-mit-Plan.de) wird sicherlich interessant für Dich sein. Er hat die bisherige Dividendenhistorie überprüft und schätzt die zukünftige Dividendenpolitik ein. Was meinst du, wird Royal Dutch Shell die Dividende nach 72 Jahren das erste Mal kürzen müssen?

Nachtrag zur Unternehmensanalyse

Einer meiner Leser hat mir ein paar Frage zu Shell gestellt, die ich hier gerne teilen möchte.

Frage:

Shell ist ja nicht nur in der Ölförderung tätig sonder auch in der Ölverarbeitung.

In unserer Firma (Verarbeitung von Rohstoffen) sinken tendenziell die Margen, wenn die Rohstoffpreise steigen, da wir die Preiserhöhung nicht in vollem Umfang weitergeben können / wollen. Ist das bei Shell auf Grund des Oligopols anders?

Wenn ich annehme dass durch den steigenden Rohölpreis die Gewinne steigen. Glaubst Du, dass dies den Aktienkurs in die Höhe treiben wird? In den Jahren 2011 / 2012 war der Gewinn vergleichsweise hoch. Der Kurs hat sich aber kaum bewegt…

Das Unternehmen schüttet immer eine gleichhohe Dividendenrendite von 7 % aus. Das macht es natürlich für Investoren attraktiv. Anscheinend legt es auch wert auf eine stabile Finanzierung, da auch die Eigenkapitalquote immer bei 45 – 50 % gelegen hat.Das ist ja auch für das Rating und die Fremdkapitalfinanzierung wichtig.

Jetzt reichen die Gewinne nicht mehr aus um die 7 % Dividendenrendite zu halten. Um gleichzeitig die Eigenkapitalquote zu halten, muss frisches Geld durch neue Aktien her.

Frage:

Die neuen Aktionäre kaufen die Aktie ja auch mit der Erwartung der zuküntig hohen Dividendenrendite. Bleibt diese aus, wird zumindest ein Teil die Aktien verkaufen und der Kurs fällt ja dann.

Will ich das vermeiden, heißt das aber doch, dass ich mehr Aktionäre die Dividende zahlen muss. Erwirtschafte ich diese nicht und wenn ich auch mein EK konstant halten will, muss ich wieder mehr Aktien ausgeben. Kann das nicht auch ein Teufelskreis sein??

Außerdem wollte ich mir noch einmal anschauen, wie Du den fairen Wert des Unternehmens bewertest. Danach wäre die Aktie ja günstig, aber nach dem KGV unglaublich teuer.

Wenn ich mich recht erinnere hat Graham auch geschrieben, dass man bei dem KGV immer die vergangengen Jahre berücksichtigen muss.

Antwort:

Shell ist ein sehr komplettes Unternehmen im Bereich des Rohstoffförderung, Veredelung und im Vertrieb. Shell fördert, transportiert, veredelt und vertreibt seine Ware selbst. Jeder Wertschöpfungsprozess wird von dem Unternehmen abgedeckt. Grundsätzlich ist Shell, durch das diversifizierte Geschäft in der Lage mit nahezu jedem Ölpreis fertig zu werden. Höhere Rohölpreise führen zu höheren Aktienkursen, zumindest in der Vergangenheit.

Das Dilemma mit der Eigenkapitalquote, der ständig steigenden Anzahl an Aktien und der Dividende hast Du sehr gut erkannt. Shell hat hierzu bereits konkrete Pläne veröffentlich und will ab dem Jahr 2018 eigene Aktien zurückkaufen (Aktienrückkauf Programm) um die Dividende nicht an so viele Aktionäre ausschütten zu müssen. Dies wird dem Kurs der Aktie helfen.

KGV Bewertung:

In diesem Fall ist das KGV ungeeignet um das Unternehmen zu bewerten. Da sogar Verluste angefallen sind, kann die Kennzahl nicht angewendet werden. Für das Unternehmen Shell wende ich daher die KCF Methode an (Kurs-Cash-Flow). Diese Methode betrachtet die Cash Flows im Verhältnis zum Kurs und ist in diesem Fall deutlich aussagefähiger.

WKN Aktie:

Das Unternehmen besitzt zwei Aktienarten: A Aktie (WKN A0D94M) und B Aktie (WKN A0ER6S).