Unternehmensanalyse Jungheinrich

Jungheinrich AG – Der Logistikhelfer

Heute darf ich einen der größten Unterstützer des deutschen „Außenhandelsüberschusses“ vorstellen. Die Jungheinrich AG ist Hersteller für Lösungen rund um das Thema „Lager und Logistik“ und zudem ein Familienunternehmen. Familienunternehmen haben oftmals ein tolles Geschäftsmodell.

Die Analyse ist zu erst in meinem Börsenbrief erschienen.

Überblick

Die Jungheinrich Aktiengesellschaft mit Sitz in Hamburg ist ein Unternehmen in der Flurförderzeug-, Lager- und Materialflusstechnik. In diesen Segmenten rangiert das Unternehmen weltweit auf Platz drei, in Europa auf dem zweiten Platz.

Das Produktprogramm unterteilt sich in vier Säulen: Zum einen Flurförderzeuge wie zum Beispiel Gabelstapler, Hochregalstapler und Schlepper. Bekanntestes Produkt ist die Ameise. Sie ist ein eingetragenes Warenzeichen der Firma Jungheinrich Profishop und wird häufig als Synonym für Hand- oder Elektro-Hubwagen benutzt. Mittlerweile produziert das Unternehmen auch fahrerlose Transportsysteme.

Zum zweiten setzt Jungheinrich Regalsysteme um. Diese unterteilen sich in manuelle, semiautomatische und automatische Lagersysteme. Beispiele sind automatische Hochregal-Lager (HRL), automatische Kleinteile-Lager (AKL), Paletten-Lager und kombinierte Systeme.

Zum dritten umfasst das Portfolio intralogistische Gesamtlösungen, sowohl Neuplanung als auch Optimierung bestehender Lager. Die Palette reicht von der Analyse über Planung, Projektierung und Realisierung bis zum After-Sales-Service und ist für alle Automationsgrade möglich. Die Jungheinrich AG bietet hierfür sowohl manuelle Lagersysteme mit dem Warehouse Management System (WMS), Datenfunkdienstleistungen und Datenfunkequipment als auch vollautomatische Lagersysteme mit Regalbediengeräten an.

Ergänzend hierzu bietet das Unternehmen Dienstleistungen rund um die Lagerlogistik an. Die Dienstleistungen umfassen: den Kundendienst, also Inspektion, Wartung und Reparatur von Geräten, Fahrerschulungen, Vermietung und Absatzfinanzierung der Produkte, Aufarbeitung und Verkauf von Gebrauchtgeräten.

Jungheinrich ist weltweit in 32 konzerneigenen Vertriebs- und Servicegesellschaften vertreten. Darüber hinaus ist Jungheinrich über Händler, insbesondere in den Überseemärkten, präsent. Der Konzern ist insgesamt in rund 100 Ländern aktiv, darunter gehört auch das Montagewerk in Qingpu in der Volksrepublik China und das Logistikzentrum für Osteuropa in Bratislava.

Deutschland:

- Hamburg, Konzernzentrale

- Norderstedt, Produktion

- Lüneburg, Produktion

- Moosburg an der Isar u. Degernpoint, Produktion, Planung und Realisierung von Gesamtsystemen

- Klipphausen, Gebrauchtgeräte-Zentrum Dresden

- Kaltenkirchen, Zentrallager Ersatzteile

- Landsberg (bei Halle) Produktion

- 17 Vertriebszentren in Deutschland

Qualitative Bewertung

Die Jungheinrich AG ist einer der drei größten Anbieter in den Bereichen Flurförderzeug-, Lager- und Materialflusstechnik weltweit.

Als Systemanbieter kann Jungheinrich mit dem vollen Programm dienen – seit Neuestem kommen auch die Regalbediengeräte von Jungheinrich. Die 18,0 Mio. Stammaktien der Jungheinrich AG werden jeweils hälftig von den Familien der Töchter des Unternehmensgründers Dr. Friedrich Jungheinrich gehalten. Die stimmrechtslosen Vorzugsaktien, insgesamt 16,0 Mio. Stück, sind breit gestreut.

Jungheinrich ist als Versorger der Industrie stark von den konjunkturellen Zyklen geprägt. Ein allgemeiner Einbruch der Weltwirtschaft trifft Jungheinrich überproportional. Im Gegensatz dazu profitiert das Unternehmen sehr stark beim erneuten anziehen der Wirtschaft.

Quelle: Unternehmensdarstellung und Wikipedia

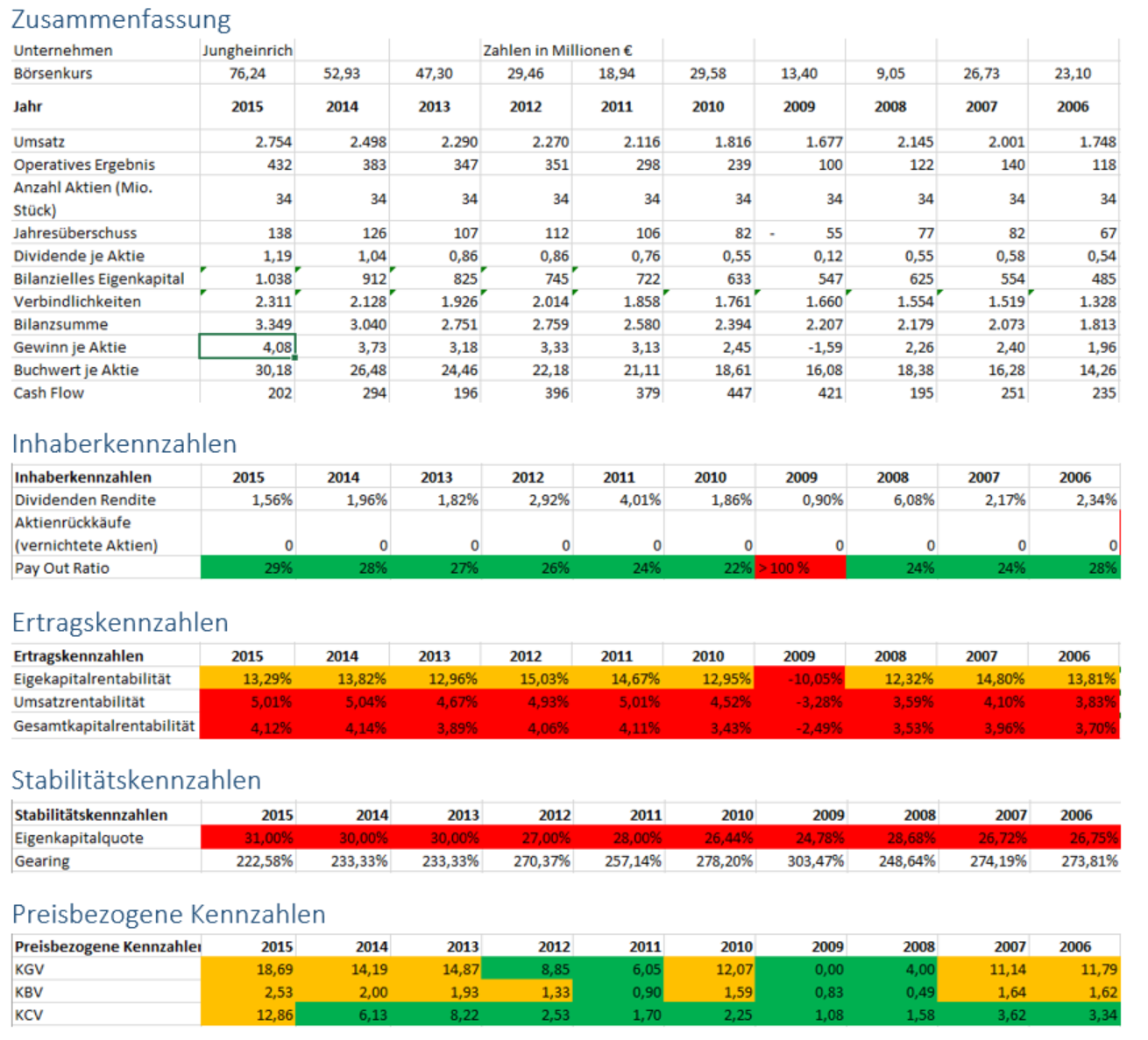

Quantitative Analyse

Unternehmensanalyse Jungheinrich

Die Aktienanalyse wurde noch vor dem Aktiensplitt im Jahr 2016 erstellt.

Bewertung

Die Jungheinrich AG ist ein tolles Familienunternehmen und versorgt mit ihren Produkten und Lösungen die Industrie weltweit. Dadurch sind die Hamburger aber auch sehr von der aktuellen wirtschaftlichen Lage abhängig. Diese ist aktuell sehr gut. Daher sind die Aktien im Vergleich zu ihrem langjährigen Durchschnitt bereits teuer.

Als sehr positiv bei diesem zyklischen Wert ist die geringe PayOutRatio zu nennen. Das Unternehmen verschafft sich dadurch die nötige Freiheit für den nächsten Abschwung. Im Verhältnis zu der geringen Eigenkapitalquote (Durchschnittlich rund 30 Prozent) werden eher niedrige Eigenkapitalrenditen erwirtschaftet. Da das Unternehmen jedoch in einem sehr wettbewerbsintensiven Markt agiert und nur geringe Differenzierungsmöglichkeiten bestehen, ist das in Ordnung.

Das Geschäftsmodell ist aus meiner Sicht sehr nachhaltig. In Phasen des Aufschwungs kann das Unternehmen den Absatz von neuen Maschinen vorantreiben. Während in Phasen der Depression das Service- und Leihgeschäft ein stabiler Faktor für das Unternehmen ist.

Langfristigen Anlegern (> 10 Jahre) kann ich die Aktie jederzeit empfehlen. Value Investoren suchen jedoch nach Unternehmen, die sie günstiger kaufen können, als sie eigentlich wert sind. Ich bin mir sehr sicher, dass beim nächsten wirtschaftlichen Abschwung diese Aktie stark fallen wird. Dies ist der richtige Zeitpunkt um einzusteigen. Die Vergangenheit hat gezeigt, dass man dieses Unternehmen auch für die Hälfte des bestehenden Eigenkapitals bekommen kann.

Aktueller Kurs: 29,28 €

Buchwert: 10 €

Fairer Wert: 25 €

Margin of Safety 30%: 22,50 €

Margin of Safety 20 %: 20,00 €

Margin of Safety 10%: 17,50 €