Unternehmensanalyse Krones AG – Die Abfüller

Viele meiner Kunden wollen den wahren Wert einer Firma errechnen um mögliche Unterbewertungen zu erkennen. Ich veröffentliche diese Unternehmensanalyse der Krones AG aus meinem Börsenbrief um zu zeigen, wie ich Unternehmen analysiere.

Überblick Krones AG

Das familiengeführte Unternehmen Krones ist ein klassischer Hidden Champion. Die Familie Kronseder besitzt über ein Konsortium 51,55 Prozent aller Aktien. Als Maschinen- und Anlagenbauer für das Abfüllen von Getränken und flüssigen Nahrungsmitteln ist Krones in einem globalen Wachstumsmarkt unterwegs. Doch die Absatzmärkte sind von Wettbewerb und Preisdruck gekennzeichnet. Die Konsolidierung der Bierbranche ist hierfür ein Beispiel. So wollen Inbev und Sabmiller nach ihrer Megafusion vorübergehend weniger investieren.

Krones hat darauf reagiert. Um die Geschäftsprozesse effizienter zu gestalten, werden Teile des Einkaufs, der Entwicklung sowie der Produktion zunehmend in die Regionen verlagert, in denen die Kunden ihre Fabriken betreiben. Außerdem will Krones das Servicegeschäft weiter ausbauen. Als besonders ausbaufähige Absatzmärkte sind China, Afrika und Australien im Visier. Damit will Krones die mittelfristigen Ziele für 2020 erreichen. Im Einzelnen bedeutet das: Gestützt durch neue Produkte und weitere Zukäufe soll sich der Umsatz im Schnitt um sieben Prozent jährlich verbessern. Zugleich strebt Krones eine Vorsteuermarge von acht Prozent an. Im gerade abgelaufenen Quartal war sie bereits auf 6,9 Prozent gestiegen. Das ist mehr als eine Verdoppelung gegenüber den drei Prozent aus dem Jahr 2011. Die Rendite auf das eingesetzte Kapital (ROCE) soll von zuletzt 15,5 Prozent auf 20 Prozent klettern.

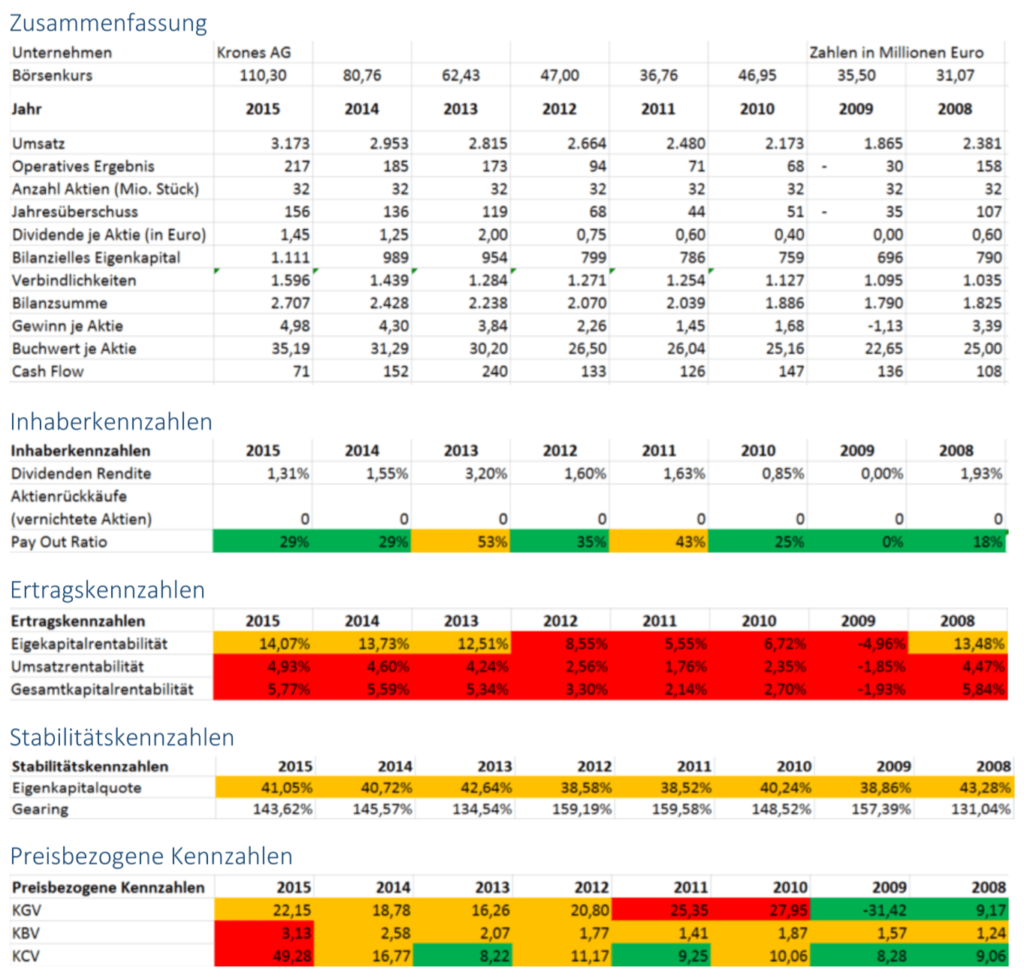

Das Zahlenwerk fürs dritte Quartal untermauert, dass es nach einem durchwachsenen ersten Halbjahr bei Umsatz und Rendite wieder aufwärtsgeht. Zwar war der freie Cashflow zuletzt rückläufig. Allerdings bleibt die Eigenkapitalquote mit 41 Prozent hoch, dazu hat das familiengeführte Unternehmen keine langfristigen Bankschulden.

Qualitative Analyse

Krones hat weltweit eine breite Basis an installierten Getränkeabfüll- und Verpackungsmaschinen. Damit die Anlagen über ihre komplette Nutzungsdauer leistungsfähig bleiben, bietet Krones den Kunden neben Ersatzteilen und Upgrades viele Dienstleistungen und Services an. Auch in den jungen Märkten will Krones das Potential nutzen und das stabile und profitable Servicegeschäft mit lokalen Servicemitarbeitern weiter ausbauen. Die weltweite Nachfrage nach Produkten der Getränke- und Nahrungsmittelindustrie steigt kontinuierlich.

Die Globalisierung der Warenströme und das rasante Wachstum der Megastädte sowie die Einkommensentwicklung führen zu einer stabilen Nachfrage und machen Krones weniger konjunkturabhängig als andere Bereiche des Maschinen- und Anlagenbaus. Durch die ständigen Investitionen in Forschung und Entwicklung ist Krones in der Lage, seinen Kunden die besten Lösungen für deren Herausforderungen zu bieten. Zusätzlich unterstützt ein stabiles Service-Geschäft das

Wachstum von Krones nachhaltig.

Durch seine weltweite Präsenz kann Krones Nachfrageschwankungen in einzelnen Regionen gut ausbalancieren.

Krones ist geographisch ausgewogen positioniert. Rund 45 % des Umsatzes erwirtschaftet das Unternehmen in den etablierten Märkten Europa und Nord- und Mittelamerika. Hier verfügt Krones über eine hohe Anzahl installierter Maschinen und wächst durch Ersatzinvestitionen, Innovationen und Services. In den aufstrebenden Regionen wird die Nachfrage nach abgepackten Lebensmitteln und Getränken und somit auch nach unseren Maschinen und Anlagen mit zunehmenden Wohlstand weiter steigen. Um auch in den Emerging Markets die Position am Markt weiter zu stärken und den Kunden einen reaktionsschnellen, kostengünstigen und hochentwickelten Service zu bieten, erweitert Krones seine Belegschaft vor Ort in den Regionen.

Quantitative Analyse

Bewertung

Die Krones AG ist ein sehr stabiles Familienunternehmen. Investitionsentscheidungen werden persönlich von der Familie getroffen. Es wird viel Wert auf Nachhaltigkeit gelegt.

Leider ist die Rentabilität des Unternehmens nicht sehr hoch. Wenn man vergleicht, wie viel die Kunden (Heinz Company, Coca-Cola, Nestlé, usw.) von Krones mit diesen Abfüllanlagen verdienen, ist die Rentabilität zu niedrig. Der geringe Überschuss wird jedoch zu großen Teilen im Unternehmen gehalten (Pay Out Ratio von ca. 30 %), was sehr erfreulich ist und ein weiterer Beweis für die Stabilität des Unternehmens ist. Bemerkenswerte ist, dass das Unternehmen quasi die langfristigen Schulden mit dem „Bankkonto“ zahlen könnte. Krones kann man also als „Bankenunabhängig“ bezeichnen. Darüber hinaus ist in den letzten zehn Jahren ein tolles Wachstum der Jahresüberschüsse gelungen (von 107 Mio € auf 156 Mio €). Das Wachstum wurde aus eigenen Mitteln erwirtschaftet und es wurden keine neuen Aktien zur Finanzierung ausgegeben. Eine tolle Leistung. Aus meiner Sicht hat das Unternehmen eine sehr sichere, nachhaltige und im Zeitverlauf sich wenig verändernde Branche. Sie ist zwar sehr Konkurrenzintensiv (zu sehen an der geringen Rentabilität). Frei nach dem Motto: „Essen und Trinken geht immer“ – und die Nahrungsmittel müssen auch verpackt werden, ist Krones ein tolles Unternehmen. Leider ist dieses tolle Unternehmen bereits sehr teuer. Rückblickend betrachtet ist das durchschnittliche KGV seit dem Jahr 2007 bei ca. 15 gewesen. Hochgerechnet für die aktuellen Erträge ergibt sich somit ein fairer Wert von rund 80 €. Ich empfehle die Aktie zu halten. Preise unter 80 € sind bereits Einstiegspreise.

Aktueller Kurs: 87,86 €

Buchwert: 35,19 €

Fairer Wert: 80 €

Margin of Safety 30%: 52 €

Margin of Safety 20 %: 64 €

Margin of Safety 10%: 72 €

Erklärung zur Margin of Safety:

Value Investoren versuchen Marktineffizienzen auszunutzen. Sich versuchen für 1€ Wert lediglich 0,30 € auszugeben. Das Konzept der Margin of Safety dient dazu, etwaige Fehler in der Bewertung von Unternehmen (dies ist immer möglich) auszugleichen. Diese hohen Ansprüche könne dazu führen, dass ein Kauf der Aktien selten möglich ist. Dieses Konzept dient dem Schutz der Value Investoren. Value Investoren wissen, dass es selten möglich ist, Unternehmen deutlich unter Wert zu kaufen. Wenn es jedoch so weit ist, muss man in der Lage sein zu kaufen.

Mehr Ausbildung für Investoren? Folge uns:

Investorenausbildung auf Facebook